目次

損益通算とは

損益通算とは、不動産所得、事業所得、山林所得、譲渡所得の4種類の所得について、計算上生じた損失を総所得から控除することを指します。

つまり特定の赤字を他の黒字と通算して、税金を軽減できる制度です。

ここでは株の取り引きにおいての損益通算の基本的な仕組みを解説します。

株における損益通算の基本的な仕組み

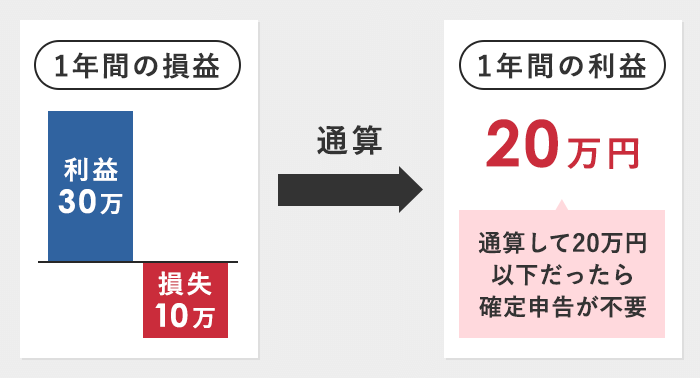

株で得られる利益には「売買益(譲渡益)」と「配当益」があり、年間の利益が20万円を超えた場合には確定申告が必要です。

複数の銘柄や複数の口座で取り引きをしている場合には、利益が出ているものも損失が出ているものもあるでしょう。

損益通算とは「1月~12月までに発生した譲渡損失と配当益などを合計して、最終的にプラスになったかマイナスになったかを算出すること」です。

株式売買の利益は譲渡所得となりますが、他の所得のマイナスとの通算をすることができません。

複数口座で株取引をしていて損が出ている場合には、確定申告をすることで損失と所得を通算し、支払う税金の金額を減らすことができるのです。

- 損益通算とは利益と損失を通算(相殺)すること

- 株式売買の所得は他の所得との通算をすることはできない

- プラスとマイナスが発生した2つ以上の口座があるときに活用する

- 通算することで支払う税金の金額を減らすことができる

損益通算して損失が上回る場合には「繰越控除」をした方がよい

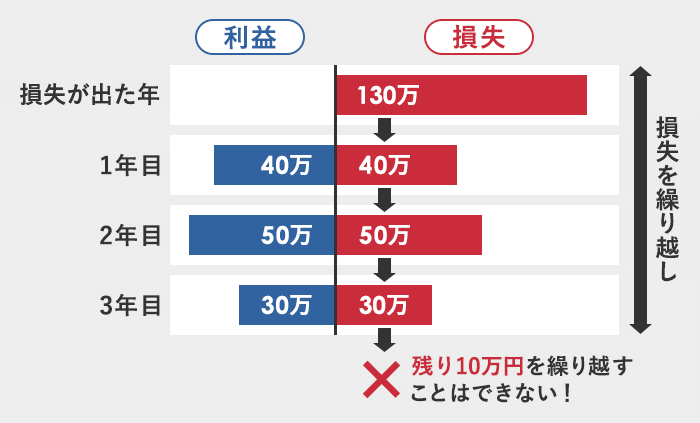

1年間の取り引きによって生じた損失については繰越控除が認められています。

繰越控除とは、株の取り引きで損失額が出た場合に翌年以後3年間にわたって株で得た利益の金額から控除することができるというものです。

つまり株式投資でプラスになったとしても、前年の成績がマイナスだった場合はそのプラスと相殺することができることを指します。

過去3年以内にマイナスが生じている場合は、繰越控除をすることでプラスと相殺し、その年の税金負担を軽減することができます。

ただし、3年を超えて損失を繰り越すことはできません。

繰越控除を受けるためには確定申告時に所定の書類を添付しなければなりません。そのうえで継続的に確定申告を行う必要があります。

手間はかかりますが将来の節税効果が期待できるため、株式の売買でマイナスが生じた場合は繰越控除をするようにしましょう。

- 損益通算をして1年間の利益がマイナスになった場合には「繰越控除」の手続きをする

- 繰越控除を受けると翌年以後3年間、プラス分と相殺することができる

損益通算の手続き方法

続いて、損益通算の手続きの方法を解説します。

確定申告手続きの一部となるのですが、利用している証券口座の種類によって手続きが異なります。

証券口座別の確定申告手続き

株式取引を行うために使う口座は一般口座、特定口座(源泉徴収あり)、特定口座(源泉徴収なし)、NISA口座の4種類です。

計算を簡略化できる口座もあれば、損益計算をすべて自分で行わなければならない口座、損益通算ができない口座もあります。

それぞれの口座でどういった手続きの違いがあるのか、またメリットやデメリットを確認してみましょう。

| 証券口座の種類 | 損益通算の方法 (申告分離課税の場合) |

|---|---|

| 一般口座 | 自分で年間の損益額を計算し確定申告書を作成する必要がある。 |

| 特定口座 源泉徴収あり | 証券会社が代理で損益部分にかかる税金の計算を行い源泉徴収によって納税を実施。自分で確定申告をする必要はない。 |

| 特定口座 源泉徴収なし | 証券会社が代理で損益部分にかかる税金の計算を行い特定口座年間取引報告書が発行される。確定申告は自分で行い、納税する必要がある。 |

| NISA口座 | 損益通算ができない。 |

手続きが面倒という人や、株の初心者は源泉徴収ありの特定口座を選ぶとよいでしょう。

ただしこの口座を選択した場合、確定申告の必要がない場合(利益が20万円以下)でも税金を取られてしまうので注意が必要です。

特定口座について詳しくは「株の特定口座って何?一般・NISA口座との違いと選び方・注意点」の記事へ

損益通算の手続き期限と必要書類

1月1日から12月31日までに成立した売買に関する確定申告は、原則として翌年2月16日から3月15日までにしなければなりません。

ただし「損益通算や繰越控除の制度を知らなかった」場合には「更正の請求」をすることで5年以内であれば損益通算・繰越控除をすることが可能な場合もあります。

また、確定申告書の提出を「忘れていた」方は「期限後申告」でさかのぼって確定申告をすることが可能です。

期日までに確定申告を行うためにはあらかじめ必要書類を整えておく必要があります。必要書類は確定申告書と特定口座年間取引報告書の2つです。

- 1月1日~12月31日に成立した売買は翌年2月16日~3月15日で手続きする

- 更正の請求をすることで過去5年間までさかのぼって損益通算をすることが可能な場合もある

- 必要書類:確定申告書・特定口座年間取引報告書

証券会社のホームページには検索キーワード入力欄が設けられていることが多いです。そこに「損益通算」と入力すれば手続きの流れや必要書類などを参照できますのできちんと確認しておきましょう。

確定申告はスマホでもできる

平成31年1月より、e-Taxとしてスマートフォンやタブレット端末を利用して場所を問わず確定申告ができるようになりました。

パソコンで利用できるe-Taxは以前からありましたが、より便利になったといえるでしょう。

副業をしていていろいろな収入源がある場合など、確定申告の内容によっては対応ができない場合もありますが、株式に関する取り引きのみが確定申告の対象である場合には利用するとよいでしょう。